Desde que el Banco de España (BdE) impusiera sus límites sobre la rentabilidad de los depósitos bancarios, estos productos han bajado desde el 4,75% TAE que venían ofreciendo a finales del 2012 a un máximo de 3,5% TAE que dan ahora algunos bancos.

Desde que el Banco de España (BdE) impusiera sus límites sobre la rentabilidad de los depósitos bancarios, estos productos han bajado desde el 4,75% TAE que venían ofreciendo a finales del 2012 a un máximo de 3,5% TAE que dan ahora algunos bancos.

A pesar de que la semana pasado el BdE dijera que finalmente no impondría sanciones a las entidades que no cumpla los límites, los bancos siguen sin reaccionar, y lejos de subir tipos, lo siguen bajando.

Ante este situación, los ahorradores se pregunta ¿qué hacemos con nuestro dinero? Pues bien, existen 3 alternativas.

1. Estar en liquidez a la espera de mejores tiempos.

Si uno piensa que este concierto de precios orquestado por el BdE es pasajera, lo ideal sería tener el dinero en liquidez.

Las razones que apoyan esta hipótesis son:

- La situación actual es fruto de un acuerdo tácito bastante débil entre los bancos para ofrecer todos lo mismo, y seguro que habrá momentos de tensión que acabará con esto

- Si todos ofrecen lo mismo, sólo captarán liquidez los bancos más solventes y los menos cada vez tendrá más problemas de liquidez.

- Existe bancos rebeldes que se está llevando toda la liquidez del sistema financiero y las otras entidades en algún momento ha de hacerlo frente.

- Los bancos han de evitar que los ahorradores se lleven el dinero de los vencimientos de depósitos y evitar de esta forma una fuga de capital hacia otras entidades. Son especialmente importante en entidades que captaron mucho dinero con sus buenos depósitos de hace 1 año.

Si decidimos por esta estrategia, las mejores ofertas con total liquidez son:

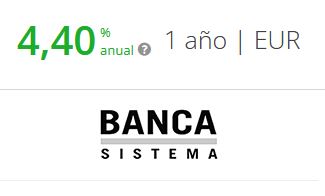

2. Coger un depósito de alta rentabilidad a largo plazo de los bancos rebeldes.

Si pensáis que la situación se prolongará por un tiempo más o menos largo, sería interesante coger un depósito de alta rentabilidad y por un plazo de tiempo considerable para salvar este bache.

Las razones para pensar esto son:

- Los bancos están conformes con esta situación.

- Intentarán seguir poniéndose de acuerdo para captar liquidez, sin confrontaciones directas, y de esta forma evitar la guerra de depósitos y tendrán liquidez a un precio menor.

- Intentarán evitar fugas de depósito, mediante ofertas puntuales a sus propios clientes con una rentabilidad más o menos atractiva en comparación con lo que hay en el mercado (cosa que ya están haciendo bancos como Citibank o Ibanesto).

- Ofrecen alternativas de inversión con mayor riesgo (los bancos están haciendo su agosto vendiendo fondos y garantizados) y mayores comisiones con promesas de una mejor rentabilidad frente a los depósitos.

Si decidimos por esta estrategia, debemos elegir uno de los depósitos de los bancos rebeldes que está ofreciendo más o menos buena rentabilidad. El plazo a elegir sería el tiempo que creáis que durará esta situación.

>> Consultar ofertas de los bancos rebeldes.

3. Invertir en otros tipos de productos.

Si creéis que ahora la rentabilidad de los depósitos son muy bajos que apenas superan el IPC, existen alternativas con mayor rentabilidad, eso sí, habrá que asumir ciertos riesgos y pagar comisiones de gestión.

- Fondepósitos: son fondos de inversión que invierten en depósitos, tienen casi las misma garantías pero tienen algunas ventajas y también inconvenientes. Los gestores de fondos son capaces de obtener mayor rentabilidad negociando con los bancos. Éstos capta liquidez pero no se expone a la guerra de depósitos.

- Depósitos en el extranjero: Es complicado hacer un depósito en un banco extranjero, y dependiendo del país la rentabilidad puede ser incluso inferiores a los de España, ya que en los últimos años ha habido bastante fuga de dinero de España a estos países más solventes para evitar un posible corralito.

- Letras de tesoro: Es deuda del estado, son muy fiables, lo malo es que ahora la rentabilidad ha bajado por la fuga de depósitos que han ido a para a este producto. Además no es tan fácil el proceso de comprar deuda.

- ORO y materias primas: Estas inversiones siempre ha sido un activo refugio en tiempo de crisis, y además la rentabilidad durante estos últimos años ha sido exagerados, pero cuidado, puede que estemos ante otra burbuja que se puede pinchar si la economía mundial mejora.

- Fondos de inversión de toda naturaleza y de diferentes riesgos. Que cada uno estudie su perfil de inversor.

- Deuda corporativa: Cuidado con las empresas tipo Rumasa.

- Bolsa: Cuidado con los vaivenes: poner «stop loss» o cerrar los ojos y dejar a largo plazo (lo más seguro es que cuando salgamos de la crisis la bolsa suba), pero cuidado especialmente con acciones tipo Bankia.

La mejor elección.

Si hay que elegir una de las 3 alternativas, creemos que la primera alternativa es la mejor, pero desde luego no la única y depende mucho del perfil de inversor.

Según nuestra opinión la mejor elección sería diversificar, poner un porcentaje de nuestro dinero en cada una de las alternativas y dependiendo de lo que creamos que evolucionará el mercado de depósitos balancearemos el porcentaje de nuestro dinero que pondremos en cada una de las opciones.

20 de diciembre del 2023 Hay cada vez más indicios de que los depósitos bajarán, y, por lo tanto, debemos adelantarnos a los acontecimientos y prepararnos para lo que pueda venir. Os indicamos qué productos hay en el mercado para protegeros de posibles bajadas de tipos.

Hay cada vez más indicios de que los depósitos bajarán, y, por lo tanto, debemos adelantarnos a los acontecimientos y prepararnos para lo que pueda venir. Os indicamos qué productos hay en el mercado para protegeros de posibles bajadas de tipos.

29 de septiembre del 2023 El inicio de octubre vendrá con algunas novedades bastante importantes: subida de tipos en algunas cuentas, vencimiento y/o renovación de ofertas. El mercado está al alza y seguirá así, creemos, al menos hasta el final de año.

El inicio de octubre vendrá con algunas novedades bastante importantes: subida de tipos en algunas cuentas, vencimiento y/o renovación de ofertas. El mercado está al alza y seguirá así, creemos, al menos hasta el final de año.

Algunas de las novedades más recientes anunciadas son la subida de tipos y otras ofertas vencerán su plazo de comercialización… lo renovarán. Os contamos

30 de agosto del 2023 En el último año, la rentabilidad de los depósitos no han hecho más que subir y subir. Ahora mismo podemos encontrar depósitos del 3% sin problemas, y hay ofertas que han alcanzado el 4% TAE e incluso más.

En el último año, la rentabilidad de los depósitos no han hecho más que subir y subir. Ahora mismo podemos encontrar depósitos del 3% sin problemas, y hay ofertas que han alcanzado el 4% TAE e incluso más.

¿Pero, cuál es el mejor depósito? La respuesta no es simple, depende.

Pues el otro día me ofrecio el Popular un seguro de vida, que en realidad es un plazo fijo al 2.30%enmascarado a 5 años con posibilidad de retirar el dinero sin comisiones en cualquier cantidad.

Lo malo es que es un Seguro… sin las garantías del FGD:

– http://www.preguntasfrecuentes.net/2013/02/13/consorcio-de-compensacion-de-seguros-no-es-un-fondo-de-garantia-como-el-de-los-depositos-bancarios/

Salu2.

1demayo

Hola,

yo he abierto una cuenta COINC, ayer me llamaron por el movíl, pidirndo que imprimiese y firmara las cuatro ojas del contrato y las remitiera por correo a Bankinter Madrid.

Pregunto ¿los intereses mensuales los ingresan en la cuenta asociada de la otra entidad, o se van sumando a lo transferido en la propia cuenta.?.

Y una segunda: ¿tiene las mismas garantias que un deposito. O tiene otro trato?.

1. Los intereses se ingresa en la cuenta COINC.

2. Esta cuenta es como cualquier cuenta en Bankinter, y cubierto por el FGD.

Salu2.

1demayo.

Gracias por la información.

Esta misma mañana me han llamado de la entidad donde siempre he operado y tengo el dinero, ofreciencome un producto (creo que se trata de un seguro) dicen que garantizado (en mucho tiempo nunca he tenido problemas con ellos. y tengo otros depositos al 4,25%) Cataluya Caixa. Al 3,05%, en cinco años, pero que al año lo puedo recuperar sin ninguna penalización, con una prima, a demás, de 6.000 € en caso de fallecimiento. Me parece bueno y al final no se que hacer.

Bueno: que tienes garantizado el 3,05 todo el año. COIC empezo con el 4, y ahora está en el 3.

Malo: que los intereses se cobbran a final del año.

Saludos.

Precisamente hoy hemos publicado un artículo referente a los seguros, están garantizados, pero por la solvencia de la entidad, no hay una garantía al estilo del fGD:

– http://www.tucapital.es/bancos/fgd-fondo-de-garantia-de-depositos/cuidado-con-los-seguros-de-ahorro-no-estan-garantizados-por-el-fgd/

Salu2.

La primera OTE en COINC (10 €)se realiza directamente desde Bankinter a la cuenta asociada, pero la posteriores aportaciones a la cuenta COINC ¿Como se hacen?. ¿Las tengo yo que realizar mediante trasferencias desde la cuenta asociada, o se hacen directamente de la misma forma que la primera?.

Lo puedes hacer de las 2 formas, pero nosotros recomendamos que hagas directamente la transferencia, es mucho más rápido, tan sólo 1 día:

– http://www.tucapital.es/blogs/noticias/claves-de-las-transferencias-bancarias-cuando-se-ejecutan-cuanto-tardan/

frente a las OTE que puede demorar más de 1 semana:

– http://www.preguntasfrecuentes.net/2011/09/13/%C2%BFque-es-una-ote-u-orden-de-traspaso-de-efectivo/

Salu2.