Banco Santander ha emitido 1.500 millones de euros en participaciones preferentes contingentemente convertibles (‘CoCos’) en acciones ordinarias de nueva emisión a siete años, con un cupón del 6,25%, según datos preliminares facilitados a Europa Press por fuentes de la entidad.

De esta forma, el importe y el precio de esta colocación son los mismos de la última emisión realizada en marzo, si bien en ese momento los ‘cocos’ emitidos fueron a cinco años.

La colocación de la emisión se ha llevado a cabo a través de un proceso de prospección acelerada de la demanda y se ha dirigido únicamente a inversores cualificados.

La emisión contemplaba un importe nominal máximo de 2.500 millones y ha registrado una demanda final de 3.500 millones de euros.

Los ‘cocos’ finalmente se han distribuido entre inversores internacionales. En concreto, un 32% de los títulos han sido suscritos en Reino Unido, un 16% en Asia, un 10% en Alemania, un 5% en Francia y un 4% en Italia.

El banco presidido por Emilio Botín también colocó en mayo otros 1.500 millones de dólares en bonos contingentemente convertibles, tras recibir una demanda por unos 9.000 millones de dólares a un interés del 6,375%.

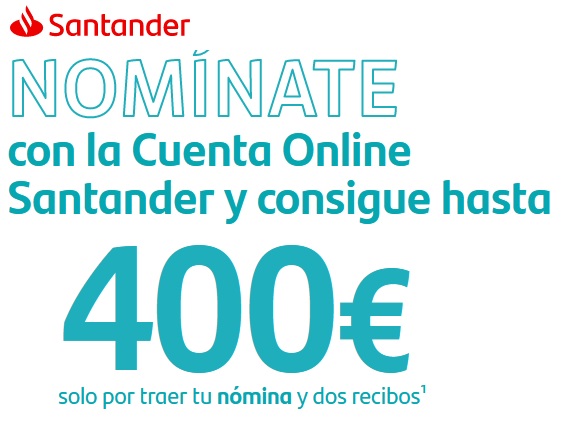

02 de abril del 2025 El Banco Santander seguirá hasta el 30 de septiembre de 2025 con su campaña de captación de nuevas nóminas, ofreciendo 300 o 400 euros según cuantía de las mismas.

El Banco Santander seguirá hasta el 30 de septiembre de 2025 con su campaña de captación de nuevas nóminas, ofreciendo 300 o 400 euros según cuantía de las mismas.

Esta campaña fue lanzada en octubre de 2023 y con la nueva ampliación de plazos, va a durar al menos 2 años.

18 de febrero del 2025 El Banco Santander sigue hasta el 31 de marzo la oferta en la que te «casi» regala un Iphone 16 (128GB) a cambio de una nómina, 2 recibos y algunas cosas más.

El Banco Santander sigue hasta el 31 de marzo la oferta en la que te «casi» regala un Iphone 16 (128GB) a cambio de una nómina, 2 recibos y algunas cosas más.

La promoción estaba prevista terminar el 15 de febrero, pero el banco ha decidido ampliarlo por mes y medio más.

16 de diciembre del 2024 El Banco Santander ha retirado su plan amigo en la que regalaba a sus clientes 50€ si apadrinaba a un amigo o familiar o allegado para que domicilien sus ingresos en la entidad, con lo que ganaba 50€ por cada uno.

El Banco Santander ha retirado su plan amigo en la que regalaba a sus clientes 50€ si apadrinaba a un amigo o familiar o allegado para que domicilien sus ingresos en la entidad, con lo que ganaba 50€ por cada uno.

Los nuevos clientes no ganaban nada extra con estas recomendaciones, ya que ellos podría y debían de acogerse a cualquier campaña vigente de ingresos, que, por cierto, seguirán todos en vigor.