| Alior Bank | VN:F [1.9.22_1171] Rating: 3.0/5 (3 votes cast) |

|

| |

Alior Bank: Información, rating y productos, 3.0 out of 5 based on 3 ratings Alior Bank es un banco polaco minorista con sede en Varsovia. Desde su fundación en 2008, el número de clientes ha crecido hasta alcanzar más de 3 millones. Con 6.500 empleados y una extensa red minorista compuesta por 216 sucursales, 219 modernas mini sucursales (Alior Bank Express), así como 414 sucursales colaboradoras, Alior Bank es considerado como una de las instituciones financieras más innovadoras y de mayor crecimiento de Polonia.

Alior cuenta con numerosos premios que son testimonio de su éxito, tales como el premio al “Mejor Banco Comercial Europeo 2014”, seleccionado por el jurado en “Retail Banker International”. Otros ejemplos son el premio al “Mejor Banco en Polonia 2014” (otorgado por Global Finance) y el “BAI-Finacle Global Banking Innovation Award 2013”.

En diciembre del 2012, Alior Bank hizo historia al convertirse en la mayor OPV de una empresa privada en la Bolsa de Valores de Varsovia. Desde marzo de 2014, el banco ha figurado en la lista del Index WIG20, que enumera las veinte mayores empresas polacas de la Bolsa de Valores de Varsovia en términos de capitalización de mercado.

Acerca de Polonia

La República de Polonia se encuentra en Europa central y es miembro de la Unión Europea desde 2004. La divisa nacional es el Esloti, en polaco Zloty (PNL). Polonia se situa de forma continua en los niveles superiores de los listados que miden el Producto Interior Bruto, y de poder adquisitivo, así como en las listas sobre el Índice de Desarrollo Humano. La deuda nacional está entre las más bajas de la Unión Europea, y es, por ejemplo, considerablemente inferior a la deuda nacional española. Las tres principales agencias de calificación catalogan actualmente a Polonia con un rating de inversión tipo ‘A’. El actual proceso de privatización, la inversión extranjera y las grandes reformas han reestructurado fundamentalmente el mercado de capitales polaco y han ayudado a crear un sistema bancario moderno.

Fondo de Garantía de Depósitos de Polonia

Los depósitos con Alior Bank están totalmente protegidos hasta importes equivalentes a 100.000 Euros en Eslotis Polacos por el Fondo de Garantía de Depósitos de Polonia (Bankowy Fundusz Gwarancyjny), con el respaldo del estado de Polonia. Esta protección protege los depósitos de todos las personas, no sólo a los ciudadanos polacos. La deuda nacional polaca se situa en el 51% del PIB (a fecha de 2014), y es significativamente inferior a otros países de Europa Central, incluyendo Alemania (con una deuda nacional del 75% del PIB). Podrá encontrar más información acerca del Fondo de Garantía de Depósitos de Polonia en https://www.bfg.pl/en.

Todos los países miembros de la Unión Europea han acordado la necesidad de ofrecer una protección mayor a los ahorradores. En toda Europa, los requerimientos mínimos de los diferentes fondos de garantía de depósitos han sido armonizados en los últimos años (Directivas UE 94/19/EC, 2009/14/EC y 2014/49/EU). Estas Directivas ofrecen un alto nivel de protección estandarizado de depósitos en toda la UE regulando entre otras cosas, las modalidades o plazos máximos para la devolución de los importes.

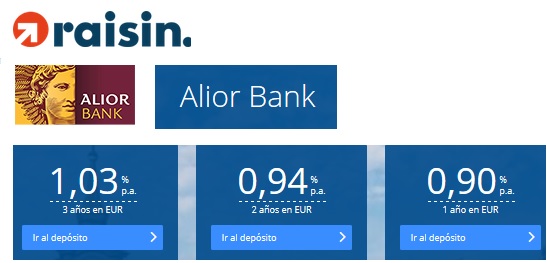

08 de febrero del 2017 Raisin, la plataforma que te ayuda a invertir en depósitos extranjeros, añade como banco colaborador al polaco Alior Bank, ofreciendo depósitos de hasta 1,03% TAE y una bonificación para nuevos clientes de 50€.

Raisin, la plataforma que te ayuda a invertir en depósitos extranjeros, añade como banco colaborador al polaco Alior Bank, ofreciendo depósitos de hasta 1,03% TAE y una bonificación para nuevos clientes de 50€.

Esta entidad, junto al Euram Bank, son los bancos colaboradores de esta plataforma que más rentabilidad ofrece, un 1,05% TIN.

Ratings Fitch a largo plazo:

| AAA: | Máxima seguridad. |

| AA: | Seguridad muy alta. |

| A: | Gran capacidad de solvencia y bajo riesgo de crédito. |

| BBB: | Alta solvencia, aunque es más sensible a cambios adversos en la coyuntura económica. |

| BB: | Solvencia garantizada, aunque existen ciertos riesgos de impago. |

| B: | La solvencia del emisor es muy justa, una deuda que puede llegar a incurrir en impagos. |

| CCC: | Las probabilidades de impago es alta. |

| CC: | Las probabilidades de impago es muy alta. |

| C: | El impago de intereses o del principal es inminente. |

| RD: | El emisor ha dejado de pagar alguno de los pagos vencidos, pero no de todas sus emisiones de deuda. |

| D: | Deuda con impagos de intereses y principal. |

Ratings Fitch a corto plazo:

| F1: | Máxima seguridad de pago. Puede llevar un (+) para indicar una gran solvencia. |

| F2: | Seguridad muy alta y riesgo de impago muy bajo. |

| F3: | Seguridad alta, aunque ante eventos desfavorables podría tener dificultades. |

| B: | Capacidad muy justa para hacer frente a sus obligaciones y hay que vigilar a su evolución, ya que podría tener problemas. |

| C: | Las posibilidades de impagos son altas. |

| D: | Emisores o emisiones con impagos. |

Ratings Moody´s:

| Aaa: | Alta calidad, grado más pequeño de riesgo. |

| Aa1, Aa2, Aa3: | Alta calidad, con "riesgo de crédito muy bajo, pero su susceptibilidad a los riesgos a largo plazo parece un poco mayor |

| A1, A2, A3: | Calidad medio-alto, sujeto a bajo riesgo crediticio, pero que tienen elementos" actuales que sugieren una susceptibilidad de deterioro a largo plazo. |

| Baa1, Baa2, Baa3: | Moderado riesgo de crédito. |

| Ba1, Ba2, Ba3: | Calidad de crédito cuestionable. |

| B1, B2, B3: | Alto riesgo crediticio |

| Caa1, Caa2, Caa3: | Riesgo de crédito muy alto |

| Ca: | Altamente especulativas", y estan "por lo general en incumplimiento con sus obligaciones de depósito. |

| C: | La clase más baja de los bonos y están típicamente en incumplimiento, y la potencial recuperación es baja. |

Ratings Moody's:

| P-1: | Moody juzga Prime-1 como de "una capacidad superior para reembolsar las obligaciones de deuda a corto plazo". |

| P-2: | Moody juzga Prime-2 como "fuerte capacidad para pagar obligaciones de deuda a corto plazo". |

| P-3: | Moody juzga Prime-3 como de "una capacidad aceptable de reembolsar las obligaciones a corto plazo". |

| NP: | Moody considera "Not Prime" por no pertenecer "a ninguna de las categorías de calificación Prime". |

Ratings S&P:

| AAA | La más alta calificación de una compañía, fiable y estable. |

| AA | Compañías de gran calidad, muy estables y de bajo riesgo. |

| A | Compañías a las que la situación económica puede afectar a la financiación. |

| BBB | Compañías de nivel medio que se encuentran en buena situación en el momento de ser calificadas. |

| BB | Muy propensas a los cambios económicos |

| B | La situación financiera sufre variaciones notables. |

| CCC | Vulnerable en el momento y muy dependiente de la situación económica |

| CC | Muy vulnerable, alto nivel especulativo. |

| C | extremadamente vulnerable con riesgo de impagos. |

| A1 | El obligado tiene plena capacidad para responder del débito. |

| A2 | El obligado tiene capacidad para responder del débito aunque el bono es susceptible de variar frente a situaciones económicas adversas. |

| A3 | Las situaciones económicas adversas pueden condicionar la capacidad de respuesta del obligado. |

| B | Importante nivel especulativo. |

| C | Muy especulativo y de dudosa capacidad de respuesta del obligado. |

| D | De imposible cobro. |

Ratings S&P:

| A-1: | El obligado tiene plena capacidad para responder del débito. |

| A-2: | El obligado tiene capacidad para responder del débito aunque el bono es susceptible de variar frente a situaciones económicas adversas. |

| A-3: | Las situaciones económicas adversas pueden condicionar la capacidad de respuesta del obligado. |

| B: | Importante nivel especulativo. |

| C: | Muy especulativo y de dudosa capacidad de respuesta del obligado. |

| D: | De imposible cobro. |

Suspenso para valores inferiores al 6%

Suspenso para valores inferiores al 5%