|

|

Países Bajos recupera la triple AAA, ¿y el resto de los países?

23 de noviembre del 2015 a las 10:45

Standard & Poor’s ha subido la nota de solvencia a largo plazo de la deuda soberana de Países Bajos, que recupera AAA desde AA+ gracias a una recuperación de la economía más fuerte de lo esperado. Standard & Poor’s ha subido la nota de solvencia a largo plazo de la deuda soberana de Países Bajos, que recupera AAA desde AA+ gracias a una recuperación de la economía más fuerte de lo esperado.

La administración de este país había perdido esta máxima nota hace 2 años por el pinchazo de la burbuja inmobiliaria.

De esta forma, ahora cuenta con la máxima calificación que lo otorga las 3 agencias de calificación.

Países Bajos es uno de los 10 países del mundo que tiene la Triple A de las 3 agencias.

España se encuentra en las posiciones 30 a 40 según la valoración de cada una de las 3 agencias. Se encuentra en niveles de México o Italia.

Ratings Fitch a largo plazo:

| AAA: |

Máxima seguridad. |

| AA: |

Seguridad muy alta. |

| A: |

Gran capacidad de solvencia y bajo riesgo de crédito. |

| BBB: |

Alta solvencia, aunque es más sensible a cambios adversos en la coyuntura económica. |

| BB: |

Solvencia garantizada, aunque existen ciertos riesgos de impago. |

| B: |

La solvencia del emisor es muy justa, una deuda que puede llegar a incurrir en impagos. |

| CCC: |

Las probabilidades de impago es alta. |

| CC: |

Las probabilidades de impago es muy alta. |

| C: |

El impago de intereses o del principal es inminente. |

| RD: |

El emisor ha dejado de pagar alguno de los pagos vencidos, pero no de todas sus emisiones de deuda. |

| D: |

Deuda con impagos de intereses y principal. |

Ratings Fitch a corto plazo:

| F1: |

Máxima seguridad de pago. Puede llevar un (+) para indicar una gran solvencia. |

| F2: |

Seguridad muy alta y riesgo de impago muy bajo. |

| F3: |

Seguridad alta, aunque ante eventos desfavorables podría tener dificultades. |

| B: |

Capacidad muy justa para hacer frente a sus obligaciones y hay que vigilar a su evolución, ya que podría tener problemas. |

| C: |

Las posibilidades de impagos son altas. |

| D: |

Emisores o emisiones con impagos. |

Ratings Moody’s:

| Aaa: |

Alta calidad, grado más pequeño de riesgo. |

| Aa1, Aa2, Aa3: |

Alta calidad, con «riesgo de crédito muy bajo, pero su susceptibilidad a los riesgos a largo plazo parece un poco mayor |

| A1, A2, A3: |

Calidad medio-alto, sujeto a bajo riesgo crediticio, pero que tienen elementos» actuales que sugieren una susceptibilidad de deterioro a largo plazo. |

| Baa1, Baa2, Baa3: |

Moderado riesgo de crédito. |

| Ba1, Ba2, Ba3: |

Calidad de crédito cuestionable. |

| B1, B2, B3: |

Alto riesgo crediticio |

| Caa1, Caa2, Caa3: |

Riesgo de crédito muy alto |

| Ca: |

Altamente especulativas», y estan «por lo general en incumplimiento con sus obligaciones de depósito. |

| C: |

La clase más baja de los bonos y están típicamente en incumplimiento, y la potencial recuperación es baja. |

Ratings S&P:

| AAA |

La más alta calificación de una compañía, fiable y estable. |

| AA |

Compañías de gran calidad, muy estables y de bajo riesgo. |

| A |

Compañías a las que la situación económica puede afectar a la financiación. |

| BBB |

Compañías de nivel medio que se encuentran en buena situación en el momento de ser calificadas. |

| BB |

Muy propensas a los cambios económicos |

| B |

La situación financiera sufre variaciones notables. |

| CCC |

Vulnerable en el momento y muy dependiente de la situación económica |

| CC |

Muy vulnerable, alto nivel especulativo. |

| C |

extremadamente vulnerable con riesgo de impagos. |

| A-1 |

El obligado tiene plena capacidad para responder del débito. |

| A-2 |

El obligado tiene capacidad para responder del débito aunque el bono es susceptible de variar frente a situaciones económicas adversas. |

| A-3 |

Las situaciones económicas adversas pueden condicionar la capacidad de respuesta del obligado. |

| B |

Importante nivel especulativo. |

| C |

Muy especulativo y de dudosa capacidad de respuesta del obligado. |

| D |

De imposible cobro. |

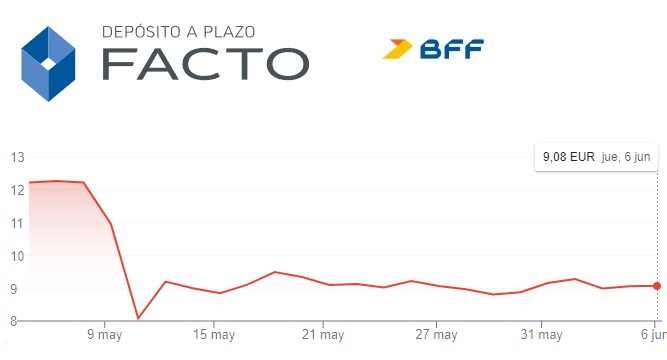

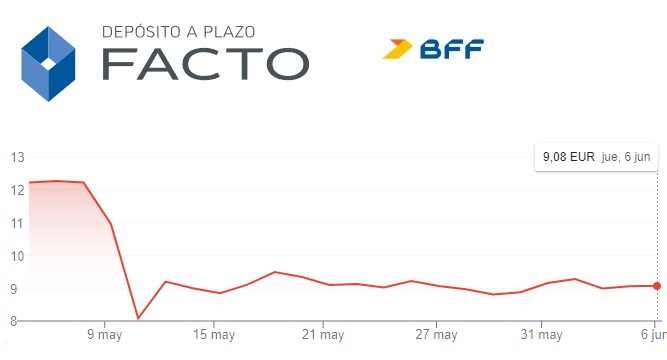

06 de junio del 2024 Las acciones de BFF, conocido en España por Facto o Cuenta Facto, ha perdido un 25% de su valor de hace 1 mes; Desde los 12€, hasta los 9€ de ahora. ¿Qué ha pasado? ¿Hay riesgos de algún tipo? Las acciones de BFF, conocido en España por Facto o Cuenta Facto, ha perdido un 25% de su valor de hace 1 mes; Desde los 12€, hasta los 9€ de ahora. ¿Qué ha pasado? ¿Hay riesgos de algún tipo?

30 de mayo del 2024 En nuestra web tenemos un ranking de los mejores bancos según las votaciones de nuestros usuarios, y lamentablemente, Orange Bank era el mejor valorado y el banco que lo reemplaza, Cetelem, está en el puesto 106. En nuestra web tenemos un ranking de los mejores bancos según las votaciones de nuestros usuarios, y lamentablemente, Orange Bank era el mejor valorado y el banco que lo reemplaza, Cetelem, está en el puesto 106.

ING ha perdido la hegemonía de hace años, y bancos bien valorados, han cerrado sus puestas.

10 de marzo del 2021 Wizink perdió 35,64 millones de euros en el año 2020, lo que supone una cifra bastante mejor que el año anterior con 210,23 millones de euros. Wizink perdió 35,64 millones de euros en el año 2020, lo que supone una cifra bastante mejor que el año anterior con 210,23 millones de euros.

La entidad asegura tener un buen ratio de solvencia.

06 de junio del 2024 Las acciones de BFF, conocido en España por Facto o Cuenta Facto, ha perdido un 25% de su valor de hace 1 mes; Desde los 12€, hasta los 9€ de ahora. ¿Qué ha pasado? ¿Hay riesgos de algún tipo? Las acciones de BFF, conocido en España por Facto o Cuenta Facto, ha perdido un 25% de su valor de hace 1 mes; Desde los 12€, hasta los 9€ de ahora. ¿Qué ha pasado? ¿Hay riesgos de algún tipo?

30 de mayo del 2024 En nuestra web tenemos un ranking de los mejores bancos según las votaciones de nuestros usuarios, y lamentablemente, Orange Bank era el mejor valorado y el banco que lo reemplaza, Cetelem, está en el puesto 106. En nuestra web tenemos un ranking de los mejores bancos según las votaciones de nuestros usuarios, y lamentablemente, Orange Bank era el mejor valorado y el banco que lo reemplaza, Cetelem, está en el puesto 106.

ING ha perdido la hegemonía de hace años, y bancos bien valorados, han cerrado sus puestas.

10 de marzo del 2021 Wizink perdió 35,64 millones de euros en el año 2020, lo que supone una cifra bastante mejor que el año anterior con 210,23 millones de euros. Wizink perdió 35,64 millones de euros en el año 2020, lo que supone una cifra bastante mejor que el año anterior con 210,23 millones de euros.

La entidad asegura tener un buen ratio de solvencia.

|

Anuncios

|